Immobilienportfolio

Das Immobilienportfolio umfasste per Ende Juni 2010 177 Büro- und Geschäftshäuser an erstklassigen Lagen und 8 Areale mit attraktiven Entwicklungsprojekten. Der Bilanzwert des gesamten Portfolios betrug per Ende Juni 2010 CHF 5.335 Mrd. (Ende 2009: CHF 5.216 Mrd.). Während der Berichtsperiode wurde eine Immobilie in Zürich für CHF 45.1 Mio. gekauft und es wurden vier kleinere Objekte aus dem Anlageportfolio für insgesamt CHF 13.0 Mio., 23.1% über der letzten Bewertung, veräussert.

Die halbjährliche Neubewertung der Liegenschaften führte zu einer Aufwertung um CHF 47.6 Mio. Diese Wertsteigerung ist hauptsächlich auf den Abschluss neuer Mietverträge zu höheren Mieten, leicht gestiegene Marktmieten für Verkaufsflächen (beides gilt für das Zentrum von Zürich) und den Einwertungserfolg der zugekauften Immobilie zurückzuführen.

Die laufenden Arealentwicklungen wurden planmässig weitergeführt. Folgende Fortschritte sind dabei erwähnenswert: i) Gurtenareal, Wabern bei Bern: Das Baugesuch für dieses Projekt (Um- und Neubauten) wurde Ende Februar 2010 eingereicht. Der Baustart ist für Mitte 2011 geplant, so dass die Fertigstellung gegen Ende 2013 erfolgen kann. ii) Löwenbräu-Areal, Zürich: Nachdem der Generalunternehmungsauftrag erteilt wurde, laufen nun die letzten Vorbereitungen für den Rückbau und den Baubeginn. Das gesamte Projekt wird schrittweise bis 2013 realisiert. Die ersten Erweiterungen und Umbauten werden voraussichtlich 2011 fertig gestellt. Die Vermarktung der Eigentumswohnungen begann im 2. Quartal 2010 und ist sehr gut angelaufen.

Leerstandsquote

Die Leerstandsquote betrug Ende Juni 2010 8.2% (Ende 2009: 7.5%). Davon waren 1.8%-Punkte auf laufende Sanierungsarbeiten an diversen Liegenschaften zurückzuführen. Das Portfolio Zürich-West mit einem Anlagewert von CHF 0.6 Mrd. trägt 3.8%-Punkte zum Leerstand bei. Das Kernanlageportfolio (d.h. ohne Berücksichtigung der Liegenschaften in Sanierung sowie des Portfolios Zürich-West) mit einem Wert von CHF 4.4 Mrd. weist eine Leerstandsquote von lediglich 3.2% auf.

Halbjahresergebnis 2010

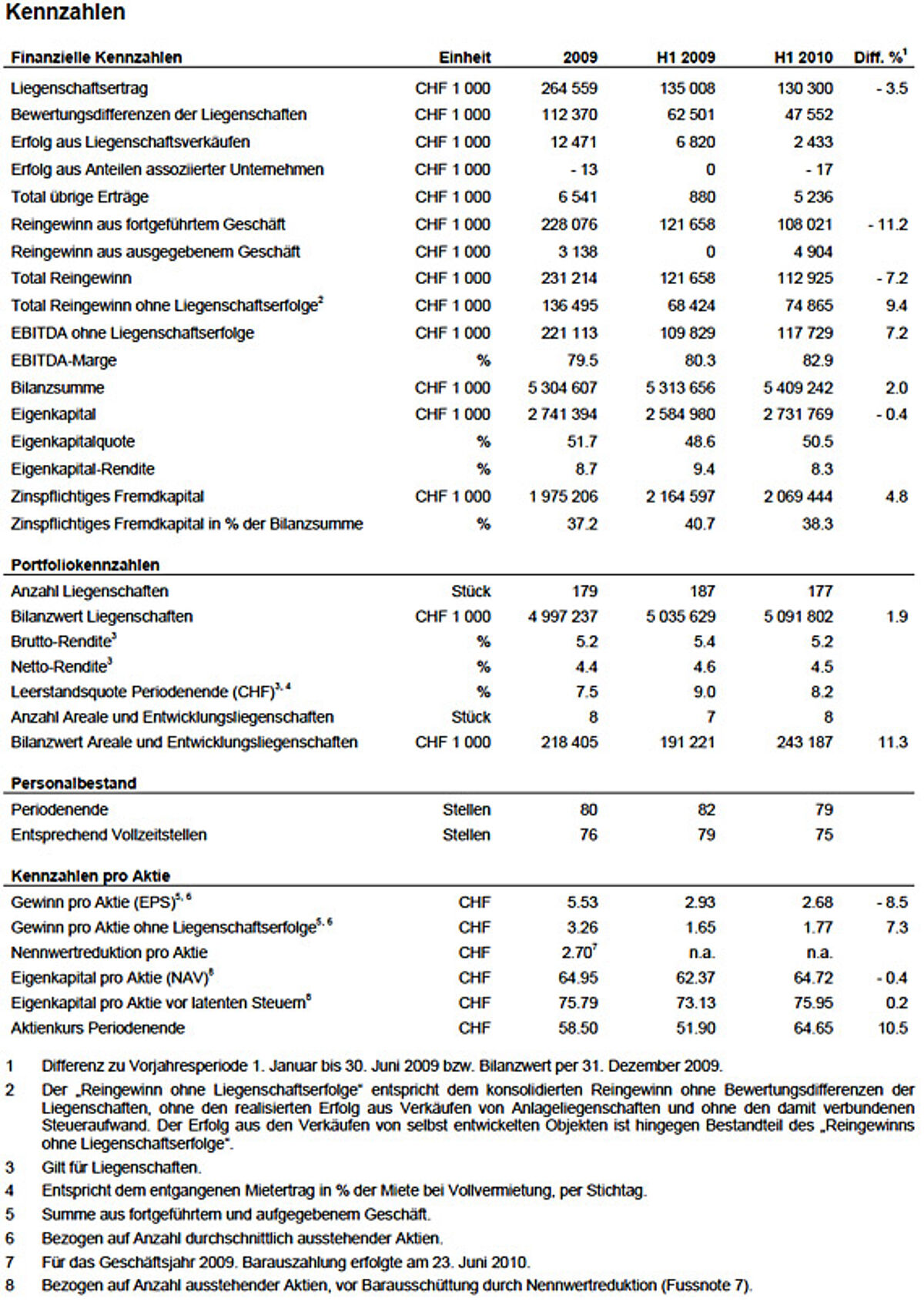

Der Reingewinn ohne Bewertungseffekte erhöhte sich um CHF 6.4 Mio. auf CHF 74.9 Mio. Der entsprechende Gewinn pro Aktie betrug CHF 1.77 oder 7.3% mehr als in der Vorjahresperiode (CHF 1.65).

Die Ergebnissteigerung gegenüber der Vorjahresperiode ist hauptsächlich auf die folgenden Faktoren zurückzuführen: Ertrag aus aufgegebenem Geschäft, Ertrag durch die freiwillige Optierung eines grösseren Mietvertrags (Unterstellung der MWSt), tiefere Betriebskosten dank gezieltem Kosten-Management sowie tieferem Zinsaufwand.

Der Liegenschaftsertrag verringerte sich, wie prognostiziert, durch die im Jahr 2009 getätigten Immobilienverkäufe um CHF 4.7 Mio. auf CHF 130.3 Mio.

Solide Kapitalstruktur, tiefe Fremdkapitalkosten

Mit einer Verschuldungsrate von 38.3% (Ende 2009: 37.2%) bleibt die Kapitalstruktur äusserst solide. Im April 2010 wurde eine 250-Millionen-Franken-Anleihe mit einem Coupon von 1.875% bzw. all-in-Kosten von 2.03% emittiert. Zudem konnten im 1. Halbjahr 2010 Zinsabsicherungsgeschäfte abgeschlossen werden, dank denen PSP Swiss Property auch mittelfristig weiterhin vom historisch tiefen Zinsniveau profitieren wird. Bis 2013 werden keine Bankkredite fällig; 2012 werden Anleihen über CHF 290 Mio. fällig. Mitte Jahr verfügte PSP Swiss Property über ungenutzte Kreditlinien von CHF 555 Mio. Dieser substanzielle Betrag erlaubt der Gesellschaft eine weiterhin flexible Kapitalbewirtschaftung und schafft die nötige Basis für Akquisitionen.

Der durchschnittliche Fremdkapitalkostensatz betrug in der Berichtsperiode 2.58% (1. Halbjahr 2009: 2.48% bzw. Gesamtjahr 2009: 2.54%). Per Ende Juni 2010 betrug die durchschnittliche Zinsbindung 3.6 Jahre (Ende 2009: 3.0 Jahre).

Ausblick 2010

PSP Swiss Property bestätigt die EBITDA-Prognose für das gesamte Geschäftsjahr 2010 von rund CHF 215 Mio.

Die Leerstandsquote per Jahresende wird rund 9% betragen, dies unter Einbezug des im 2. Halbjahr 2010 fertig werdenden Neubaus Businesspark Richtistrasse in Wallisellen, welcher 1.2%-Punkte beitragen wird.